打开微信“扫一扫”,打开网页后点击屏幕右上角分享按钮

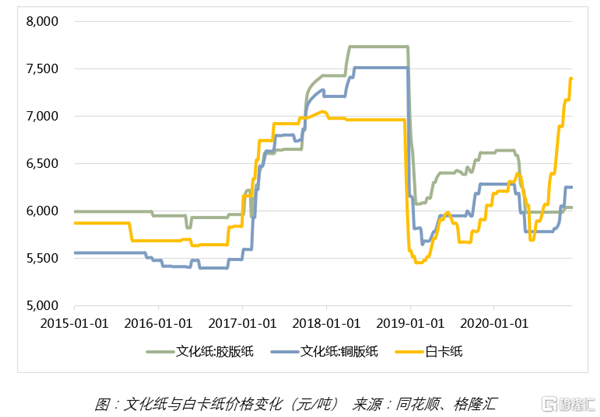

近日,多家纸企再发涨价函,宣布自12月起对文化纸产品做提价。自8月以来,提价已成为常规操作,纸企基本每个月都要发一次涨价函。每年9-11月,是文化纸的传统旺季,在疫情影响下,纸价今年长期处在低位,随着需求提升,文化纸价格自然一涨再涨。

晨鸣纸业自然也是涨价厂商之一,业绩也将受益于此轮行情。但横向对比同行业公司,晨鸣纸业11倍的市盈率在所有纸企中排行倒数,低估值是受什么原因压制?随着文化纸周期开启,禁废令等利好来临,晨鸣纸业是否迎来拐点?

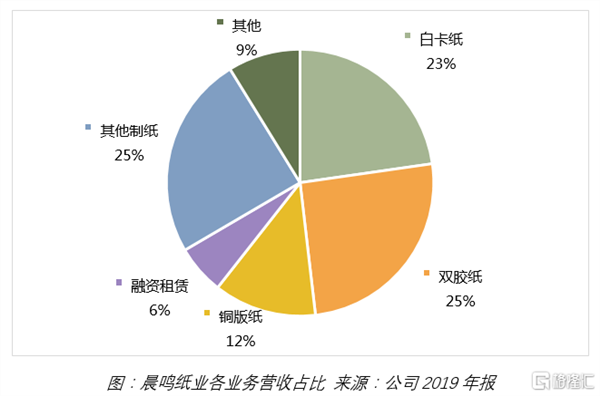

晨鸣纸业的业务种类较为复杂,主营是文化纸(铜版纸、双胶纸)与白卡纸。公司的估值低,和非主业的融资租赁业务直接相关,但公司也在逐渐剥离这些业务来聚焦主业,其估值在未来有提升的空间。

文化纸大致上可以分为双胶纸和铜版纸,主要使用在于图书、期刊等印刷品。目前,双胶纸行业CR4为56%,集中度仍有提升空间,晨鸣的产能是行业第一,占26%。铜版纸集中度已经较高,CR4为81%,行业第一APP集团占了40%,晨鸣产能占18%,排行业第二。

9-11月行业景气度较高,与学生开学、出版集团印刷招标等直接相关。今年上半年疫情影响,教辅类书籍需求被递延,在后半年才迎来集中反弹。

与以往周期不一样的是,文化纸今年的需求被疫情大幅影响,国内近期有所恢复,但国外业务依然被影响较多。但能预见的是,明年虽疫情影响减缓,业绩有望实现反弹。

其次,文化纸原材料木浆目前处于历史低位,并且在人民币汇率影响下,造纸行业进口成本较低,业务毛利率可以维持在较高水准。木浆预计在明年Q1还是将会维持现状,如果国外疫情依旧没有好转,文化纸高毛利有望继续维持。

还有一个预期是,2021年是建党100周年,党政书籍印刷仍将保持稳健增长,在周期中带来增量。

对比文化纸,白卡纸的周期性要弱一些,明年成长性更为明确,在各类纸中预期最好。白卡纸的行情在《频频提价,造纸行业高景气度还能持续多久?》已有详细分析,主要增长逻辑是经济恢复,限塑令及灰底白纸产能退出。

白卡纸多用于产品包装,需求与社会零售额增长有较大的相关性,今年随着消费持续回暖,白卡纸的需求也在继续提升,这属于行业常规的增长。

与以往不一样的是,国家今年开始实施新版限塑令,为白卡纸带来了需求增量。限塑令主要是针对的是用于包装的不可降解塑料,如塑料袋、食品餐盒等,这些塑料产品的市场将逐渐被白卡纸所替代。至限塑令要求的2025年,因替代所带来的白卡纸需求增量约100-150万吨,2019年白卡纸消费量为857吨,累计拉动的增长约11%-17%。

另一个增量预期是禁废令,明年开始,我国将全面禁止进口固态废料,其中对造纸行业影响最大的是废纸进口。作为白卡纸的竞品,灰底白纸需要用到废纸浆,原材料的缺口将大幅度的提高灰底白纸的价格,使白卡纸替代效应增强,带来需求增量。

两个在周期之外的增量,使市场也感知到了白卡纸的重要性,对比文化纸,可以明显看到白卡纸的价格上涨速度更快。从供给端来看,白卡纸在今年四季度没有新增产能,目前有计划增加产能的企业,也是在2021年后半年之后。随着需求端的提升,白卡纸纸价在2021年仍有上升空间,并有望保持高位运行。

在白卡纸行业中,CR4超过90%,集中度很高。晨鸣市占率20%,行业第三,在它前面的是APP集团与博汇纸业。对比同行业公司,晨鸣的优点是毛利率水平较高,公司有纸浆业务,能够实现自给自足。因此,即使未来纸浆价格反弹,晨鸣的毛利率依然能保持低水平。

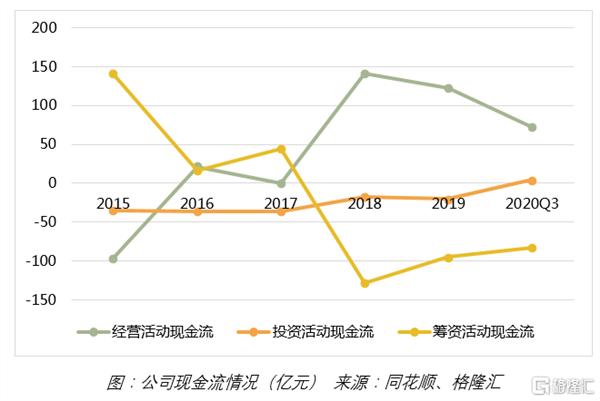

总体来看,公司融资租赁业务的规模是在下降的,2019年,公司融资租赁业务净回收59亿元,规模降至136亿元。在2020上半年,公司继续压缩业务规模,实现净回收 10.56 亿元。

从近几年的现金流情况去看,公司经营性现金流整体在上升,筹资活动现金流自2018年起开始反弹,整体的财务风险是在降低的。

从负债率来看,公司2020Q3资产负债率为73.6%,同比下降2.2pct,对比行业平均65%的负债率,当然仍处于高位,市场也因此给予较低估值。

整体来看,公司的财务风险依然还是存在的,但风险整体在下降过程中,当然,如果负债率是65%,晨鸣的估值也不会是这么低了。

目前,整个造纸行业处于上行周期,晨鸣纸业的两大主业文化纸和白卡纸均是景气较高的板块,有望带来业绩的提升。公司最大的问题融资租赁业务,其规模也在肉眼可见的范围内降低,目前来看是逆转的拐点。因此,低估值,高弹性的晨鸣纸业,如果负债率继续维持下行,参与的价值还是很高的。

以上内容与证券之星立场无关。证券之星发布此内容的目的是传播更多详细的信息,证券之星对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关联的内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。